最近幾年來備受大力吹捧的美股 ETF,真的可以 100% 賺錢嗎?

目前在投資市場熱度最高,包含許多網路文章、財經報導、還有理財類 Youtube,都在不斷討論與分享的美股 ETF,真的這麼完美?零缺點?適合所有類型的投資人嗎?

一、 投資ETF的優勢

指數型股票基金 (Exchange Traded Funds, ETF),是指投信公司(券商)以追蹤指數的變化所發行的股票型商品,投資人可以在股票市場中直接交易,由於所追蹤的指數內包含多間公司,所以投資人都能夠以一份資金透過 ETF 購買多間公司,達到分散資金風險的配置概念。

如果你察覺某項產業的未來趨勢,將來會大漲,但是這個產業內又有好幾間公司,資金有限的情況下,就可以選擇購買該產業的 ETF,即使當中有少部分的公司股價不如預期,該指數所追蹤的其它公司股價也會拉抬整個 ETF 價格,所以購買 ETF 是能夠分散風險的。

下表為 SPDR Dow Jones Industrial Average ETF (DIA) 的成分股,DIA 以追蹤道瓊指數的 30 檔公司股票為主,除了每段時間會淘汰表現不符合未來發展或表現不佳的股票外,還會對該公司持股的比例進行調整。

| SPDR Dow Jones Industrial Average ETF (DIA) 的成分股 2021/7/30資料 | |||

|---|---|---|---|

| 個股名稱 | 持股 (%) | 個股名稱 | 持股 (%) |

| UnitedHealth 聯合健康保險 | 7.7 | Nike. 耐克 | 3.16 |

| Goldman Sachs 高盛 | 7.06 | JPMorgan Chase & Co. 摩根大通集團 | 2.86 |

| Home Depot Inc.家得寶 | 6.18 | Travelers Companies 旅行者公司 | 2.81 |

| Microsoft Corporation 微軟 | 5.37 | Apple 蘋果公司 | 2.75 |

| Visa 威士 | 4.64 | Walmart Inc.沃爾瑪 | 2.69 |

| McDonald’s 麥當勞 | 4.57 | Procter & Gamble Company寶潔 | 2.68 |

| Salesforce 賽富時 | 4.56 | IBM 國際商業機器公司 | 2.66 |

| Amgen Inc.美國安進 | 4.55 | Chevron Corporation 雪弗龍 | 1.92 |

| Honeywell 漢威聯合 | 4.41 | Merck & Co. Inc. 默克藥廠 | 1.45 |

| .Boeing Company 波音公司 | 4.27 | Dow Inc.陶氏公司 | 1.17 |

| Caterpillar Inc.開拓重工 | 3.9 | Coca-Cola Company可口可樂公司 | 1.07 |

| 3M 3M科技 | 3.73 | Verizon Communications 威訊通訊 | 1.05 |

| Walt Disney 迪士尼 | 3.32 | Cisco Systems Inc. 思科系統 | 1.04 |

| Johnson & Johnson 嬌生公司 | 3.24 | Intell 英特爾 | 1.01 |

| American Express 美國運通 | 3.21 | Walgreens Boots Alliance 沃爾格林聯合博姿 | 1.89 |

全世界的投資人都希望自己的股票能不斷的上漲,當然投信公司也不例外,所以投信公司也會按照專業的評比計算並選出該產業最賺錢的公司,ETF 就像是挑雞蛋的籃子般,裝進優質的雞蛋,而表現不理想的公司就是會被移出這個籃子,再補上新鮮的蛋。

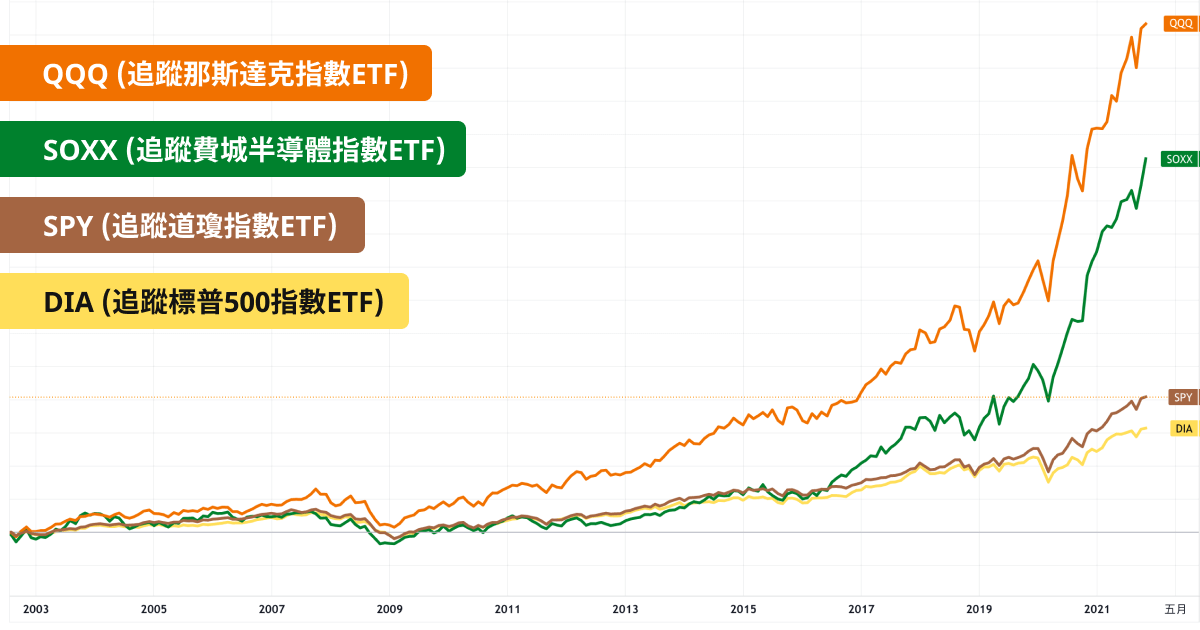

這種汰弱補強的機制也確保著整個 ETF 都能保有持續上漲的動力,直接幫你買進指數中最賺錢的公司,並且在市場下跌時,起到風險分散的作用,透過下圖近 10 年美股主要指數 ETF 的走勢,可以觀察出雖然短期內各有漲跌幅,但長期而言皆是越走越高的趨勢。

然而加入美股 ETF 市場也不需要非常高的投資額,由於美股交易都是以 1 股為計算,所以每個月只要數千元台幣就可以開始進入市場。

想看更多投資美股 ETF 的文章?

☞ 【美股指數投資】投資美股必須知道的投資方法

☞ 新手必讀:ETF懶人投資法,原來巴菲特也是這樣投資的!

二、投資ETF缺點

缺點1 – 會下市

ETF 所追蹤的商品種類大致上可以分成為三種類型,有追蹤股票指數的股票型 ETF、追蹤債券指數的債券型 ETF 以及追蹤商品的商品型 ETF,除了這些原本的型態外,另外還依據這三種商品再衍伸出具有槓桿倍數、反向以及反向槓桿型態的不同商品類別。

| 美股 ETF 種類 | 另外衍伸的類別 |

|---|---|

| 股票型 ETF | 槓桿型 ETF |

| 債券型 ETF | 反向型 ETF |

| 商品型 ETF | 反向槓桿型 ETF |

雖然,就整體而言,ETF 於投資市場中是備受喜好,但事實上也是有存在著“被下市”的風險。

【備註】 下市:無法在股票市場繼續交易,根據以往的案例,較容易發生會在槓桿型、反向型以及冷門的商品居多。

以下整理出 ETF 下市的原因:

- 短時間內跌幅過大:在幾個交易日間跌幅劇烈,達九成以上。

- 交易規模太小:市場上僅有少許的交易數量,造成公司方不符合營運管理成本。

- 淨值過低:發行後在市場上申購額低於預期,未達一定的標準總額。

然而下市的過程會發生在宣布下市後的 1 個月,這段時間通常都會先停止交易,並且會以淨值購回投資人的持股,不過前面已經跌價的那一段也只能自己認賠了。

ETF 下市的情況雖然不是經常發生,但是在全球股市都有著零星的案例,因此在選取 ETF 的投資標的上,還是要以大公司而且是以自己瞭解的產業為主,切勿隨意的投資槓桿、反向型 ETF。

缺點2 – 內扣費用

一般而言,投資美股 ETF 需要支付的三筆費用,分別是:手續費、內扣費用、稅金,然而如果你是使用海外的美股券商來投資美股 ETF,那都會是零申購手續費,並且獲利所得也不需要繳稅(除了 30% 股利稅),所以需要特別注意的就只有內扣手續費用。

如果你對美股券商有興趣可以看這篇:美股券商比較:TD德美利、firstrade第一、IB盈透

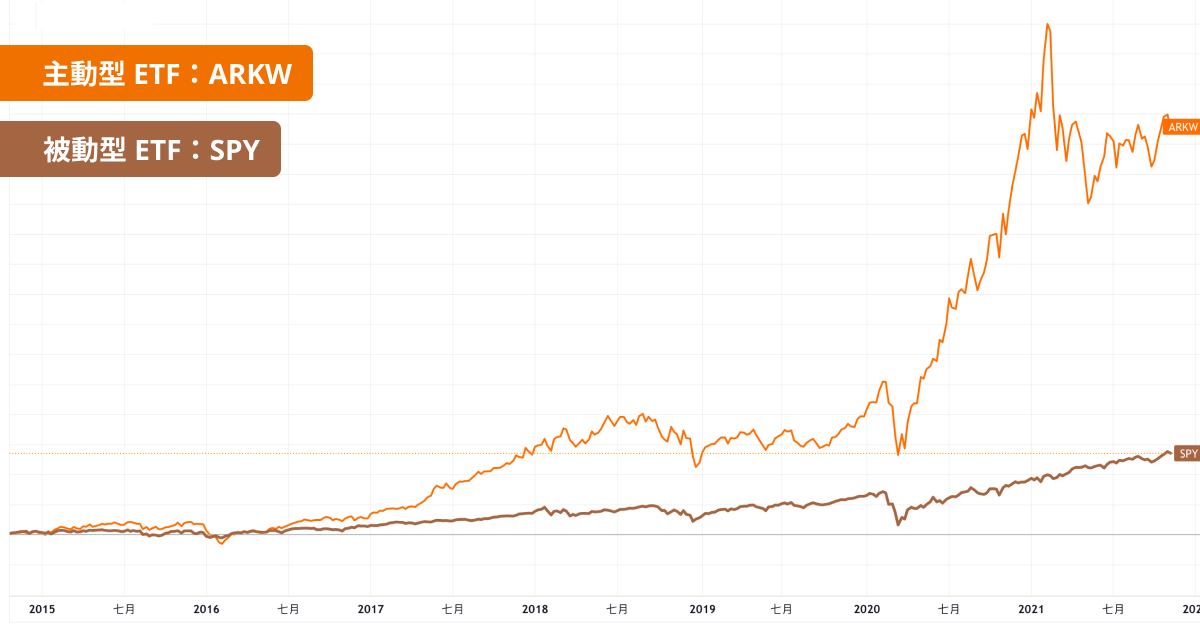

另外,內扣費用的高低也會依主動型 ETF 與被動型 ETF 而有所差異,順帶一提,台灣被動型 ETF 內扣費用約為 0.4% 起跳。

- 主動型ETF:以高獲利為主要目標,會不斷的更換持有的股票標的,因此內扣費用較高。

- 被動型ETF:以追蹤大盤為目標方向,股票持有期限較長,相關費用較低。

| 主動型ETF | 被動型ETF | |

|---|---|---|

| 美股ETF | ARKW | SPY |

| 目標 | 高績效表現 | 追蹤大盤指數 |

| 作法 | 積極汰弱取強 | 追蹤大盤指數 |

| 內扣費用 | 0.79% (年) | 0.03% (年) |

| 年化報酬率 (2016-2021) | 43.28% | 16.85 |

| *內扣費用:含管理、保管、經理人費用、調整投資交易、等..其它雜支費用 | ||

主動型、被動型的內扣費用不同,股價成長幅度也會有所不同,但股市是變化莫測的,沒人可以保證主動型的 ETF 股價成長一定優於被動型,因此在挑選 ETF 之前,還是要做好充分的瞭解,挑選適合自己投資策略的 ETF。

缺點3 – 無漲跌幅限制

在台灣的上市股票有漲跌的限制,漲跌幅最多是 ±10%,就像是幫投資人設了一張安全網,即使整天沒有盯著股票市場,或股票市場發生大事,最多也只是跌 10%。

換成美股就不同了,在美國股市中個股沒有任何的漲跌幅限制,美國公司-特斯拉曾於 2020年 9月 8日,股價一天跌損 21.06%,如果你當時持有特斯拉的股票,那真的會被下跌的幅度嚇死!

雖然,沒有漲跌幅限制,美股另有設立熔斷機制,就像保險絲一般,如果當日指數跌幅超過 7% 就會熔斷並暫停交易 15 分鐘,開啟後如果繼續跌至 13% 就會再暫停交易 15 分鐘,開啟後如果下跌至 20%,今日股市就直接關門休息。

不過,美股的熔斷機制是針對整個美股市場,而你買的 ETF 內含有非常多的公司股票,如果只有某一間公司突然下跌,像特斯拉一樣跌了 21%,或是大跌 30、40%,甚至跌到 50%,美股也不可能為了你進行熔斷,而這一重跌,絕對是會拖累你手上 ETF 的價格。

缺點4 – 不是所有ETF都能長期投資

許多網路文章與理財訊息都只說 ETF 是很安全的投資商品,長期持有並持續投資 ETF 就可以賺到一桶金,不過他們都沒說的是:「並不是所有的ETF都適合長期持有!」。

- 槓桿型 ETF:能夠將獲利以槓桿的方式放大,常見 2 倍及 3 倍槓桿獲利,但虧損也是同樣放大。

- 反向型 ETF:指數跌價之時就是你賺錢的時候,許多人作為避險用。

- 反向槓桿型 ETF:將指數的跌價以槓桿放大數倍賺取獲利,市場常見 2 倍及 3 倍的槓桿商品。

投資 ETF 的成功公式=長期持有+穩定投資+複利

ETF 能夠被歸類於長期投資之選,就是因為有著穩定配息,有了配息才能夠透過時間來複利,但是其它延伸的反向型、槓桿型 ETF商品既沒有配息、內扣費用又比較高,根本無法做為長期存股的標的。

另外,槓桿型 ETF 的獲利雖然被放大了,但是每次股價下跌所要承受的壓力也是數倍,根據過去 20 年的 ETF 走勢,如果是長期持有反向型 ETF,這筆錢很可能早就已經賠光了。

| ETF | 槓桿型ETF | 反向型ETF | 反向槓桿型ETF | |

|---|---|---|---|---|

| 內扣費用 | 標準 | 較高 | 較高 | 較高 |

| 配息 | 有 | 無 | 無 | 無 |

| 倍數 | 1 | 2-3倍 | 1 | 2-3倍 |

| 風險 | 低 | 高 | 高 | 高 |

| 建議持有方式 | 長期 | 短期 | 短期 | 短期 |

三、ETF這樣挑

挑選 ETF 除了選定要投資的產業類別外,再來就是選定交易量與規模夠大的商品,如此能才能避免有價無市,無法賣出的情況,甚至嚴重的還會有可能面臨被下市的狀況,因此,如果你想要進場投資 ETF 可以從比較多人投資與資金規模較大的 ETF 著手。

最後,內扣費用也是投資 ETF 前需要留意的,大部分投資 ETF 都是以長期且穩定的投入,如果你所選擇的 ETF 內扣費過高,幾年下來也是會累積了一筆無法忽視的費用,因此在挑選標的之時,需要清楚瞭解相關訊息,才能夠提高獲利的機會。

以股價長期維持在 100 元,試算內扣費用:

| ETF 標的 | 股價 | 內扣手續費 | 投資100 股/每年手續費 | 投資10年內扣費用 |

|---|---|---|---|---|

| AAA | 100 | 0.75% | 75元 | 750元 |

| BBB | 100 | 0.12% | 12元 | 120元 |

| CCC | 100 | 0.03% | 3元 | 30元 |

內扣手續費雖然 1 年都不到 1%,但不同的 ETF 商品手續費相差至 25 倍以上,長期累積下來的費用也是不少,如果股價長期上漲,手續費也會呈現複利的成長,相差的幅度將會更大。

更多美股ETF指數介紹:

☞ 一次看懂S&P500指數(標普500)在夯什麼?

☞ 一分鐘看懂道瓊指數 (Dow Jones) 是什麼?怎麼買?適合長期投資嗎?

【免責聲明】 本文章所提供之內容並非投資建議,內容提供的資訊僅供教育參考。任何投資項目(如:股票、基金、債券...等)都是具有風險的,在投資的過程中可能會導致你的損失。所有過去的投資表現都無法代表未來的投資報酬與結果,任何投資請量力而為,不要做出無法承擔的投資行為,更不要借錢、槓桿或貸款來投資。

關於作者

Yale Chen

高單價課程銷售專家、線上課程銷售破 500 萬美金業績,我會幫助你在線上銷售高單價課程/服務。