說起讓全球投資人感到最擔心又恐懼的兩項惡夢,無非就是帳戶虧損以及「稅金」的產生了,不僅會讓投資獲益大幅縮水,還像是一隻會不斷吸取你血的蚊子,讓人避之唯恐不及。

投資美股使用美國券商雖然不需要支付交易費用,但確存在著一筆要投資人負擔的「30%股息稅」,不過也先別被這30%的數字嚇傻了,因為這筆股息税的費用真的比你想像的少很多,甚至還有方法可以不用付,這篇文章將教你三種避開繳稅的方法,讓你無視投資美股所產生的稅金。

投資美股不一定要繳稅

相信投資人都非常的清楚,想在股票市場中創造出投資獲利有兩項方法,第一項:將股票價格低買高賣賺取中間的價差,如果眼光夠精準或是剛好搭上市場大趨勢的漲幅,那麼短時間內就能累積不少利潤,而另一項方法就是:透過長期持有股票來獲得穩定配息。

| 美股獲益方式 | |

|---|---|

股票價差 (低買高賣) |

長期持有 (領取股息) |

在大部分的國際股市中進行股票交易,投資人都會被收取額外的費用,包含各種稅金與交易費,而美國股市為了吸引更多的海外投資,不但祭出海外投資者免交易費,就連資本得利也不用繳交稅金,全部的費用當中,海外投資人只須負擔美國政府向海外投資人預扣不同國家所對應的股息稅,台灣投資人股息稅為30%,而其它國家在美股的股息稅皆依照各國租稅協議,而有所差異。

| 交易費 | 資本得利稅金 | 30%股息稅 | |

|---|---|---|---|

| 美國股市 | X | X | O |

| 股息稅:預先扣除後再進到投資者戶頭,進帳戶的股息,不會再被扣稅。 | |||

然而,大家也不用太過於擔心這30%股息稅,因為這一筆股息稅實際計算起來,或許是會遠低於你的想像,下表以美國蘋果公司(APPL)與可口可樂(KO)為例:

| 2020年度資料 | 最高股價 | 每股配息 | 預扣30%股息稅 | 稅金成本% |

|---|---|---|---|---|

| 蘋果公司 | 137.1 | 0.8美元 | 0.24美元 | 0.17% |

| 可口可樂 | 57.2 | 1.64美元 | 0.49美元 | 0.85% |

根據上述表格,就算你持有的是高配息的可口可樂,你被抽取的稅金只佔每股投資金額的0.85%,如果你持有的股票像是蘋果公司,這類股息低的股票,那麼股息稅只佔股價0.17%甚至更低,千萬別忘了這些股息稅都在進到你帳戶之前就自動扣掉了,所以實際領到配息不用再額外繳交股息稅。

如果如此低的稅金還是無法讓你滿意的話,也能考慮直接購買不配息的公司股票,不僅免手續,也因為沒有配息,因此也不會有30%的股息稅產生,雖然會失去能複利的機會,但只要購買的標的正確,也可能有不斷上漲的趨勢。

投資美股要繳多少稅?

每個國家股市的稅金制度與名稱可能都會有所差異,主要稅金名目大致上可以分別為:證券交易稅、所得稅、以及股利稅三種,然而前段已先說明非美國身分的投資人是無須支付交易稅與所得稅,因此下列將整理出部分國家投資美國股市需要支付的股息稅,供於投資者們參考。

【重點整理】 股利稅:美國股利稅採預扣的方式徵收,所以進到帳戶的股息已經是被扣除過的,另外,各國稅率也會有所差異,主要因素與各國之間簽訂的相關稅率協議有關。 證券交易稅:海外投資人,非具有美國身分無須繳納。 證券所得稅:海外投資人,非具有美國身分無須繳納。

| 各國投資美股之股息稅額 | |

|---|---|

| 國家 | 海外投資者稅率 |

| 台灣 | 30% |

| 香港 | 30% |

| 馬來西亞 | 30% |

| 中國 | 10% |

| 新加坡 | 30% |

【舉例】 美國A公司今年配息100元 (以下舉例皆以非美國居民、綠卡身分) ◼ 台灣、香港、新加坡、馬來西亞的投資者,扣除30%股息税實際只會領到70元入帳。 ◼ 中國的投資者,只會被扣除10%股息税實際入帳90元。

美國繳過稅了,回自己國家還要繳稅嗎?

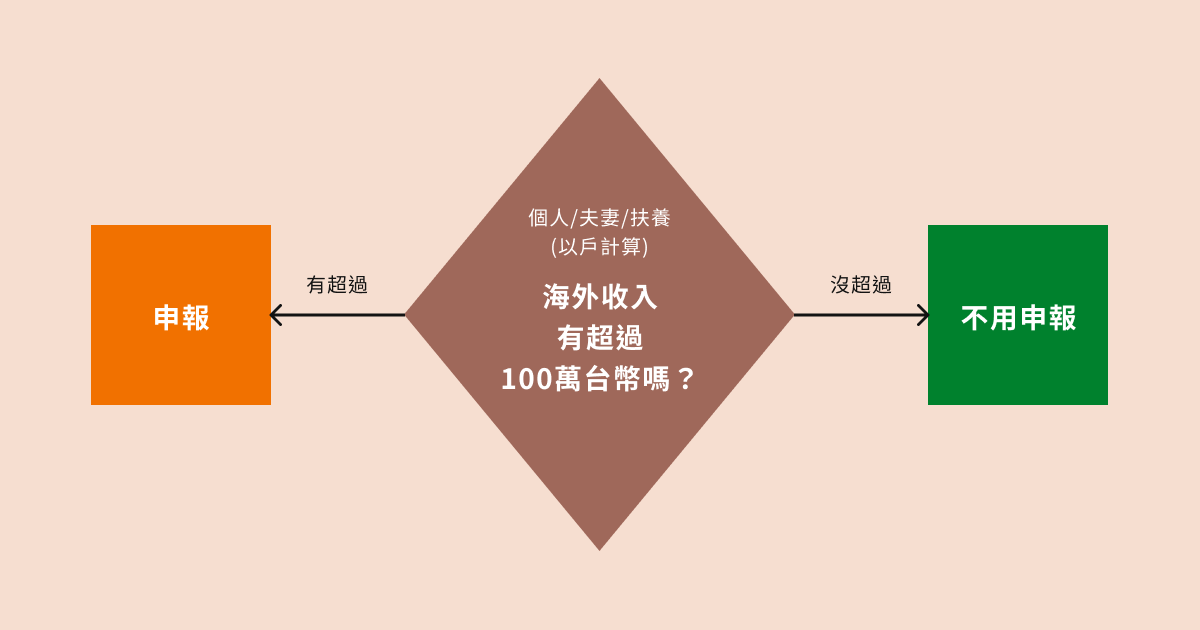

在美國繳的稅是給美國政府的,如果要將這筆錢匯回自己的國家,必須繳交這筆錢的海外所得稅,只是不同國家對於海外投資收入的稅額扣抵方式有所不同,建議在實際匯回款前先詢問銀行或上國稅局網站查詢,並確認稅率…等相關辦法,避免因小失大,下面將以台灣人投資美股的相關稅金,為例說明:

匯回投資款項前,請事先詢問:你家一年的海外收入有超過100萬元台幣嗎?

如果沒有,那麼就可以放心將錢匯回來,也不需要特別申報。如果海外獲益已經超過100萬元台幣,那麼請一定要記申報!

【注意】 因為海外收入是以戶為單位,匯款前請與家人們相互確認,避免未來發生沒有確實申報而被加倍罰款的風險。

『申報不等於要繳稅!』,報稅跟繳稅是兩回事,當你申報之後,國稅局會將你的海外收入與國內收入共同計算是否有超過670萬元台幣;國內收入包含了綜合所得稅、特定保險給付、特定證券交易所得、非現金捐款金額,如果經過計算後超過了670萬元台幣,就需要支付*20%的稅金。

| 台灣海外所得稅額計算方式 | 免繳海外所得稅-1 | 免繳海外所得稅-2 | |

|---|---|---|---|

| 海外所得 (A) | 500萬元 | 30萬元 | 500萬元 |

| 需申報 | 免申報 | 需申報 | |

| 綜合所得淨額(B) | 300萬元 | 300萬元 | 100萬元 |

| 特定保險給付(C) | 20萬元 | 20萬元 | 0 |

| 私募基金受益所得(D) | 20萬元 | 20萬元 | 0 |

| 申報綜合所得稅所扣除之非現金捐款金額 | 15萬元 | 15萬元 | 0 |

| 綜合所得稅申報時選擇分開計稅之股利與盈餘 | 5萬元 | 5萬元 | 0 |

| 基本所得額 | 860萬元 | 390萬元 | 600萬元 |

| *基本稅額 | 38萬元 |

0元 (海外所得未達100萬) |

0元 (扣除後 < 670萬) |

A.美股投資獲益 B.在國內工作賺的錢-扣除額 C.例如保險定存的利息 D.公司分紅配股

*基本稅額=(基本所得額-670萬)x 20%

【重點整理】 ◼ 海外投資如未達100萬元以上不需要提出申報 ◼ 如有海外投資達100萬以上還需計算是否基本所得額超過670萬,未達也不需要繳稅

不想繳稅可以怎麼做?

在美股投資當中,如果現在你面臨的是每年被預扣的太多的股息稅,或是壓根你連半毛錢都不想被扣去,其實也是有辦法能夠讓你不會被抽股息稅。

購買不發股息的股票

如果以未持有綠卡、外國人的身分投資不發股息的股票,那麼美股也不會抽到30%的股息稅,只要選出持續上漲的公司股票,也能透過美股獲取利潤的,千萬別以為了沒配息的公司都是營業不佳的公司,事實上像是特斯拉、亞馬遜、臉書,都是沒有配息的強力成長公司。

退稅

根據美國稅務局(IRS)於2020年公告的最新稅務訊息,海國投資人並非所有在美股被預扣的稅金皆能退稅,而是需要符合下退稅條件才可申請:

- 納稅年度停留美國少於183天

- 投資公司於2020年1月1日後成立的美國公司,並總收益與股息來源可歸因於海外

- 是由共同基金(Mutual Fund)收到的股息

- 由海外公司直接支付投資人配息

然而,不建議散戶投資人申請退稅,原因是申請退稅流程複雜且不一定能夠被成功受理,更不是一時半刻能夠完成的事情,耗費在退稅的時間將完全不符合時間成本。

根據網路資訊,只要申請退稅一次之後,你將會在美國國稅局中建檔,之後每年也都可能要送件申報,將會多出許多不必要的麻煩。

購買ADR

美國有著全世界最大的經濟體系,自然也吸引鉅額的資金,而非美國的海外公司也能夠透過ADR(American Depositary Receipts, 美國存託憑證) 的方式在美股市場掛牌,簡單的說就像是台灣的台積電一樣,在台灣股市上市(2330),也同時也在美國股市上市(TSM)。

然而在美國上市的ADR,雖然資本利所得的稅率是按照美國當地稅率,但股息稅就是依照原公司國家的租稅規定,所以如果是非具有美國綠卡身分的投資在美國上市的TSM,將能以免手續、交易稅,另外在股息的稅金方面將是按照台灣的租稅規定。

| 上市國家 | 資本所得稅 | 股息稅 | |

|---|---|---|---|

| 台積電(2330) | 台灣 | 按照台灣稅法 | 按照台灣稅法 |

| 台積電ADR(TSM) | 美國 | 按照美國稅法 | 按照台灣租稅規定 |

然而在全球主要市場當中,英國股市的股息稅為0%,因此只要投資英國在美股上市的ADR,也就能達到免交易費用、同時也免股息稅了,像是在美紐約交易所的NGG、RIO、PUK…等幾檔股票都是在美股市場的英國ADR商品,供投資人參考。

就算要繳稅也不影響我投資美股的原因

美國列為世界金融中心,美股資金的深度深不見底,每天的交易量更是龐大到無法想像,這樣的環境自然也會吸引到更多資金不斷湧入,因此,越早投資美股,不就越有機會獲利嗎?

投資自己國家股票也是要繳稅,而美股只需要預繳30%的股息稅,相較後還省了不少稅金成本。

| 未具有綠卡的台灣公民 | |||

|---|---|---|---|

| 證券稅 | 所得稅 | 股利稅 | |

| 台股 | ✔ | ✔ | ✔ |

| 美股 | ✗ | ✗ | ✔ |

再說,投資美股就算會被預扣30%的股息,股息配了1元也還有0.7元會進口袋,要是覺得還不夠,也能投資更高股息的公司。

根據此篇文章前段的計算,投資蘋果公司的股息稅也不過才每股投資額的0.17%,而這稅金早就能從其它配的股息賺回來了,與其在這煩惱美股少之又少的稅金,不如將注意力擺回如何讓自己賺得更多。

另外,美股之所以最吸引海外投資人的無非就是那驚人的複利功能,每季配息後能夠以自動再投資(Drip)的機制,幫你自動買進更多的股數,讓你的帳戶放得越久賺得越多,但如果你放棄了有配息的股票,那也無法有複利的產生了。

如果你還不了解複利,可以看這篇 ☞ 在40歲提早退休方法 (只需要工作20年)

總結

繳稅的痛、所有人都懂,更何況是精打細算的投資人,但經過計算後發現投資美股需要繳的只有股息稅,而且也只是投資額的0.17%,想想好像也不那麼痛了。

但是想尋找其它完全免稅的方法,也能夠過投資美股ADR或是購買完全沒配息的股票,只不過沒配息的股票就沒辦法透過長期持有來創造複利了,至於退稅方式就不一定適合所有投資人了。

投資美股雖然已先被美國政府扣除股息稅,但想要將獲益匯回國內之前,還是需要了解該國海外所得計算方式;台灣為台幣100萬元以下免申報,超過台幣100萬元並與國內所得計算後高於670萬元,則產生海外所得稅金,因此,只要投資方式得宜,並掌握相關免付稅金的方法,相信投資人們也能夠獲得更高的投資成效。

關於作者

Yale Chen

高單價課程銷售專家、線上課程銷售破 500 萬美金業績,我會幫助你在線上銷售高單價課程/服務。