BND 是什麼? BND 是美國 Vanguard 先鋒集團所發行的債券型 ETF,追蹤美國綜合債券指數。

本文會跟你分享誰適合配置美股債券、BND 的配息殖利率,以及該怎麼購買 BND ETF。

BND 是什麼? 30 秒快速介紹

BND 是由美國 Vanguard 公司發行(先鋒集團),也就是美國 VOO ETF 的發行商,這檔 ETF 成立於 2007 年。是世界上第二大的債券型ETF,主要是追蹤美國綜合債券指數。

BND 的資產規模蠻大的,持有各種投資等級的債券,包含美國公債與公司債、不動產抵押貸款債券MBS等,資產總規模達 3,144 億美元。

為什麼要配置美股債券?

債券相對於股票來說,波動性較小,風險較低,尤其在市場波動或經濟不確定時期更是如此。

對投資人來說,是一個在整體投資資產配置中必須要了解的一個選擇。

債券的主要吸引力在於以下兩點:

- 固定收益:它們提供固定的利息收入,這對於尋求穩定現金流的投資者來說,是一個重要的指標(特定的美股是沒有利息的,EX:Tesla)。這特別是在低利率環境下,持有債券的好處是這種固定收益的產品能夠在風險相對低的情況下帶來持續的、可預見的回報。

- 流動性高:以大家公認的債券 – 美國公債來說,其實就是美國政府所發行的政府債,那在現行美國依然是強勢國的前提下,他的債券流動性足夠(意思是當你要賣出,會有人馬上買走,或是整體的交易量是高的),那換成白話文就是你可以馬上套現,這對投資組合來說是很重要的一個指標。

在股票投資配置當中,年紀越大、風險承受度越低的人,就要把債券的比例拉高,可能是股債比 3:7, 4:6,可以隨著年齡上升慢慢拉高比例。

但若是你還年輕,還有穩定的收入來源,這時候就不一定需要配置債券,或是控制在 3 成以下的比例,因為你需要時間複利享受資產的成長性,而不是安穩的股息。

BND 最新股價

投資 BND 年化報酬率有多少?

如果從上市到現在來算,BND 的年化報酬率為 62.87%

從前面的計算可以發現,年化報酬率通常會跟投入時間有關,而常見的比較來說,通常會看 10 年、5 年、3 年、1 年。

當然如果你不想自己算的話,BND的發行機構先鋒集團也很貼心的幫大家整理了表格,我擷取在下面給大家參考囉!

基本上與股票相當,當你的資產在市場上曝險越久,投報率的成長也會越可觀。

| ETF/時間 | 1-yr | 3-yr | 5-yr | 10-yr | 上市至今 |

|---|---|---|---|---|---|

| BND | 1.68% | -7.08% | 16.28% | 12.91% | 62.87% |

BND 管理內扣費用

根據 Vanguard 美國先鋒集團的官方數據,BND ETF 展現出了極具競爭力的成本效益,其總費用率僅為0.03%。

這一點對於追求成本效率的投資者來說尤為重要,因為低費用率意味著投資者的潛在回報較少被管理成本侵蝕。

Vanguard 同步也展示,這類型 ETF 的平均費用率大約為 0.59%。對比之下BND在內扣費用方面的優勢真的還蠻大的。

BND 配息時間與殖利率

Bnd 是採月配息制(通常為每月的月底配息),近一年的配息都是 0.16 – 0.2 元每股(美金),平均一年的配息總額為 1.7 – 2.2 元之間,且 BND 自發行起就沒有停止過配息,記錄非常不錯。

投資 BND 要不要繳稅呢?

當然要阿,只要是外國人在美國投資相關金融產品,都會有預扣稅的產生。

而台灣的投資朋友有那些稅要繳呢?簡單可以分為兩種稅需要繳,美國的預扣稅和台灣的海外所得稅。

美國的預扣稅

只要你是台灣人,你投資美股在領股息的部分就會被預扣 30% 的股息稅,而這個 30% 是泛用的基準,也有部分國家是小於這個趴數的,像是中國就只有10%。

而這個股息稅會是配息入帳前就一併預扣掉了,以下我給你舉個例子,假設你投資 VOO,本季預計給你配息 20 元,最後你只會拿到 14 元入帳。

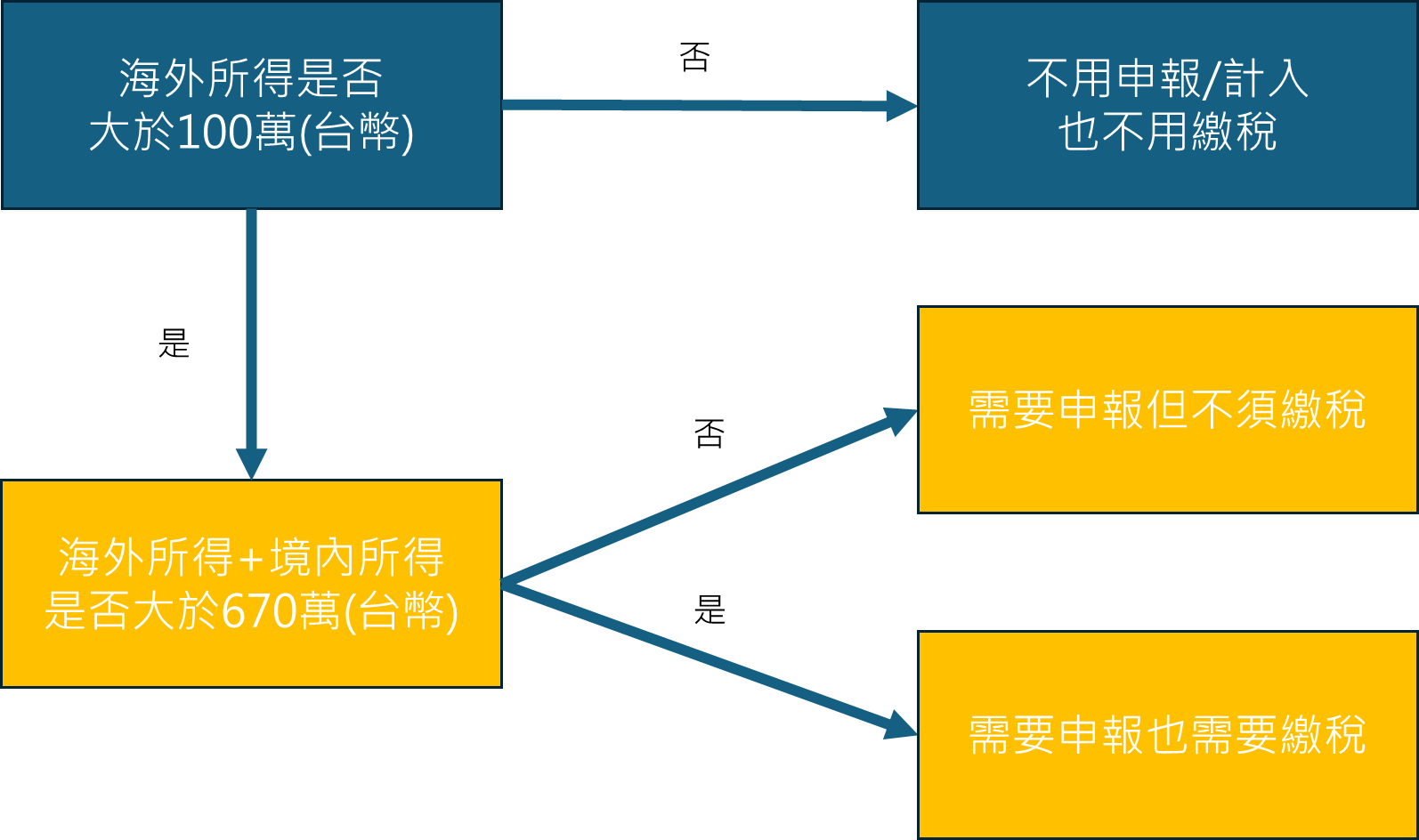

台灣海外所得稅

以台灣財政部的最新規定,海外所得的計算有兩大門檻,海外是否獲利達 100 萬以及整體所得(境內+海外)是否超過670萬這兩個門檻。

相關的資訊我們在 VOO 配息有講的非常詳細,歡迎點選進文章參考囉!

定期定額買 BND 的報酬率有多少?

定期定額是蠻常見的一種投資方式,我相信一般台灣投資人看到 VOO,也會評估是不是先以定期定額的方式進行。

那我們來做個測算看看以「每月投入100美金,投入10年」,同時我們把手續費支出等其他變因都歸零,來看看我們這樣定期定額投入 BND 可以獲得多少。

以下的測算結果均來自於《Money DJ理財網》

BNB 定期定額計算(股息不投入)

每月投入金額:100美金(約等於3000元台幣,這絕對是每個人都拿得出來的數字)

投入起始時間:2014/4/1

結算時間:2024/3/31

總投入成本:12,000 美金(約等於 36 萬台幣)

股利:1471 美金(約等於 4.4 萬台幣)

總資產價值:10,808美金(約等於 32 萬台幣)

損益價值:- 1,192 美金(虧了4 萬台幣)

沒想到居然會虧錢耶!如果我們把股利收入扣掉實際資產短少的數字,約等於 279 美金,也就是大概是 8,000 多塊台幣。

BNB 定期定額計算(股息再投入)

那我們計算股息再投入的方式

每月投入金額:100 美金(約等於 3000 元台幣,這絕對是每個人都拿得出來的數字)

投入起始時間:2014/4/1

結算時間:2024/3/31

總投入成本:12,000美金(約等於 36 萬台幣)

股利:1,598美金(約等於 4.8 萬台幣)

總資產價值:12,281美金(約等於 36.8 萬台幣)

損益價值:+ 281 美金(賺了 8,430 台幣)

算下來大概也差不多就多賺 1,879 美金,約等於 5.6 萬台幣。

為什麼 BND 投報率這麼差? 甚至還會賠錢?

主要是因為 BND 是投資債券,而債券的漲跌除了受到市場與經濟情況外,還有一個很重要的風險就是會受到基準利率的影響而漲跌。

投資債券最重要有以下幾個風險:

- 利率風險:債券價格受市場利率變動的影響。當市場利率上升時,現有債券的價格可能會下降,因此買賣債券的時機點更為重要,否則可能導致投資者在賣出債券時虧損。

- 發行機構違約風險:發行債券者可能違約未能按時支付利息或還本金,這種風險被稱為信用風險。低信用評級的債券通常具有更高的信用風險,因此可能需要支付更高的利率來吸引投資者。

- 市場流動性風險:某些債券可能流動性較低,特別是次級市場上的低信用評級債券或特定類型的私人債券。這可能導致難以找到買家或賣家,或者以不利的價格出售債券。

有關債券投資的風險可以去參考這篇文章:債券投資入門教學總整理。

以 BND 這個案例,其實違約風險跟流動性風險可以不太需要考慮,主要是受到利率影響。

利率上升相對的也會導致債券的價格下降,而當聯準會在 2022 ~ 2023 年持續升息,而且幅度非常顯著時, BND ETF 反應利率問題而持續下跌也不讓人意外了。

投資報酬率的計算跟現在市場的狀態有非常大的關係,像是撰文當下屬於美股牛市、持續創新高,債券的表現自然不好;同理,如果在股災的時候去計算美股的報酬率,當然結果也會差許多。

總體來說,這就是一個股債配置的因素,避免讓資產波動過大,同時又可以超越通膨。

BND ETF 成分股有哪些?

作為一檔投資債券的 ETF,BND 的成分股是蠻保守的。

以下是 Vanguard Total Bond Market ETF (BND)債券成分股類型分布:

| BND ETF 成分股 | 比例 |

|---|---|

| 公債 Treasury/Agency | 46.60% |

| 政府不動產抵押貸款 Government Mortgage-Backed | 20.00% |

| 工業 Industrial | 15.40% |

| 金融債 Finance | 8.80% |

| 海外債 Foreign | 3.60% |

| 公用事業 Utilities | 2.40% |

| 商業不動產抵押貸款 Commercial Mortgage-Backed | 1.80% |

| 其他 Othe | 0.80% |

| 資產抵押債券 Asset-Backed | 0.60% |

可以看到 BND 的分散性真的很高,相比自己去單押美國公債,有些人可能更適合這樣的多元債券配置,而且單純買債券的門檻比較高,BND 則會更容易入手。

BND 歷年股價走勢、回撤風險

BND 自 2010 年成立後,除股價在疫情後短暫降息有達到高峰 89.46,遭遇近兩三年的急遽升息,最低有到 68.29,目前則是回檔到 70.8。

而雖說投資債券風險相對低,但也不是完全沒有風險的,BND 最大的回徹風險也來到了 23.49%。

但對比標準普爾 500 指數 S&P 500 Index (^GSPC),BND 債券 ETF 還是相對抗跌,標普 500 最大回撤來到 -31.93%,也是因為這樣才建議投資人們基於風險控管,可以嘗試跟考慮配制債券類的投資商品。

投資 BND 的優缺點

投資 BND 的優點

- 資產規模大:BND在相同類型的債券ETF中規模較大,流動性佳。

- 內扣費用低:根據先鋒集團網站資料顯示,同類型的ETF內扣費用平均約為 0.59%。BND的內扣費用可說是相當低,僅 0.03%。

- 風險波動度較低:在投資配置的組合中,債券是相對低風險的一群,而 BND 持有的美國政府債券比例達 68% 左右,以債券ETF來說,算是可以享受多元投資的可能同時還具備風險低波動的特性,是很不錯的投資標的。

投資 BND 的缺點

- 利率風險影響大:近年來因疫情、戰爭等因素,利息的波動比過去 10 年來的劇烈許多,債券作為最受利息影響的投資商品,也更容易被影響到。

- 獲利空間小:在風險低的特點之下,相對也會有報酬空間較小的特點,例如 2023 年底至 2024 年初美股起飛的時候,BND 至今尚未完全回到先前的高點。

BND, BNDW, IEF, TLT 比較

那我們接著來看看同樣是債券 ETF 的 BNDW、IEF、TLT 跟 BND 的比較吧?

BNDW ETF 是什麼?

BNDW 是一檔同樣由美國 Vanguard 公司(先鋒集團)於 2018 年發行的 ETF ,主要投資於全球投資等級債券,最大不同的點是 BNDW 追蹤的指數有一半是來自於 BND。所以BNDW並非持有債券,而是以組合式 ETF 的概念持有 BND(美國)、BNDX(非美國)這兩支債券 ETF。

BNDW ETF 優點:

- 費用率低,只有0.05%。

- 一個ETF就可以投資全球債券。

- 進行美元避險,避免持有多種貨幣的風險。

BNDW ETF 缺點:

- 債券安全性不見得比美債好。

- 資產配置而言,於股市大跌時,保護效果不如純美國公債。

- 分散在利率高於美國的國家時,匯率避險會帶來較確定的利差損失。

| BND vs BNDW | BND | BNDW |

|---|---|---|

| 管理費用 | 0.03% | 0.05% |

| 成立時間 | 2007 | 2018 |

| 過去3年報酬率 | -10.21% | -8.29% |

| 資產規模 | 319,000 百萬美金 | 777.40 百萬美金 |

在聊聊 IEF & TLT 前,想跟大家聊聊美債投資需要考慮的一大重點:債券周期。

債券週期差異:短天期 vs 長天期

通常美國公債類的 ETF,如後面要介紹的 IEF、TLT,概念上都是就是幫你買進一籃子的美國公債,其中又有分成短、中、長期公債。

一般情況而言,在美國有發行短、中、長期的公債:

- 越短期的債券,通常殖利率會比較低。

- 越長期的債券,通常殖利率就比較高。

概念上是距離現在越遠,不確定性就越高,越高的報酬率才會有人買,但高報酬率帶來風險也會相對高。

IEF ETF 是什麼?

IEF 是由美國 iShares 公司發行(安碩)發行,成立於2002年,成分股全部投資中期美國公債,主打 7-10 年期的美國公債。

IEF ETF 優點:

- 費用率低,為0.15%。

- 幾乎全部投資美國公債,屬於中期債券,風險相當低。

IEF ETF 缺點:

- 公債雖然風險低,但一般來說報酬率也較低。

TLT ETF 是什麼?

TLT 跟 IEF 一樣是美國 iShares 公司發行(安碩)發行,成立於 2002 年,不同的是 TLT 投資長期美國公債,主打 20 年以上的債券。

TLT ETF 優點:

- 幾乎全部投資美國公債,屬於長期債券,能提供較高的報酬率。

- 於市場空頭時期,長期公債通常具有較強的避險效果。

TLT ETF 缺點:

- 費用率 0.15%,與其他同類型相比較高一點點。

- 雖然能提供較高報酬率,但長期債券利率風險較高、波動大。

那以下我們來做個比較:

| IEF vs TLT | IEF | TLT |

|---|---|---|

| 管理費用 | 0.15% | 0.15% |

| 成立時間 | 2002 | 2002 |

| 過去 3 年報酬率 | -14.61% | -31.23% |

| 資產規模 | 28,030.71(百萬美元) | 49,129.99(百萬美元) |

誰適合投資 BND?

BND ETF 適合想分散投資美國的高評等債券,單純追求低風險的債券配置,不特別在意股市大跌時報酬互補性的人。

BND的成本費用率只有 0.03% 相當低,而且流動性高, 這檔 ETF 主要的特點在於它包含了公債、公司債、MBS 的高評等債券,且內扣費用比其他同質性的 ETF 低。

其他債券型 ETF 大多都只包含單一類型的債券,且費用可能也比 BND 高。

所以只要是你想要配置一些美股債券,都可以選擇 BND 這檔債券型 ETF。

怎麼買 BND?

目前在台灣購買美股 ETF 有 2 個管道,一種是透過國內券商複委託,另一種是透過海外券商買,兩者最大的差異在下列三點:

- 手續費差異:複委託會經過就是透過國內券商,券商再去跟海外的交易所下單,海外券商交易費用低,甚至有些零費用。

- 入金麻煩程度:不用說海外券商一定是麻煩很多的,而且會要求你必須要有外幣帳戶甚至有外國銀行的戶頭才能做投資。

- 定期定額方案:台灣的券商有些會有定期定額的方案可以投資,而海外的通常沒有。

複委託你只要找到熟悉的銀行,基本上都可以輕鬆操作,但手續費成本比較高,對於小資族比較不友善,所以我會推薦海外券商。

海外券商購買美股,可透過 IB 盈透證券、嘉信證券、第一證券等平臺,像 VT 這樣的 ETF 就可以像普通股票一樣交易。

我自己目前主要都是用 IB 盈透證券,除了功能最完善以外,還有更多種出入金管道,以及享受滿高的美金活存利息(超過 4%),甚至可以當成美國銀行來使用。

如果你覺得 IB 開戶太複雜、介面功能太多,近期我也推薦你試試看 GUGU 股股券商,開戶速度快又有中文介面,重點是註冊還會送你抽股票的機會!

延伸閱讀:IB 盈透證券操作教學

學習美股 ETF 投資

如果看完文章之後,你想要開始投資美股 ETF,並且希望有人手把手帶著你開始資產配置,或是你想要想我一樣透過美股 ETF 達到 FIRE 提早退休,就可以來報名我的美股被動式投資課程 3.0。

這堂課程會跟你分享在20歲 – 45歲區間,要怎麼大力累積財富? 透過投資 ETF 長期累積龐大資產,創造真正財務自由的人生,提早退休,這些都是我的人生經歷。

關於作者

Yale Chen

FIRE 透過美股 ETF 提早退休

線上課程銷售破 600 萬美金業績

我可以幫助你提早退休或在在線上銷售高單價課程/服務